扫一扫,直接在手机上打开

推荐微信、QQ扫一扫等扫码工具

增值税=销售税-进口税

(销售税=工程结算*11%,进口税=各种成本*对应的税率)

营业增加后,施工企业支付多少增值税不取决于你的产值,而取决于你能扣除多少。

营业改革增加后,只要签订合同,增值税销售税就会确定。进项税的确定取决于施工企业获得的增值税进项发票是否可以扣除。

但增值税普通发票的情况比较简单,但增值税专用发票不符合国家相关要求,不能扣除。那么,营业改革增加后,材料费的扣除要注意什么呢?

一、营改增后,工程成本不能随意改动

营改增之前,有的建筑公司要么把人工费变成材料费,要么把材料费变成人工费。营改增以后,这个比例不能随意改变,否则就是虚开发票。因此,营业改革增加后,必须把虚开增值税专用发票作为重要任务。虚开收据,如果被税务机关发现,将受到刑事处罚。在

实践中,像房间开设公司一样,很多施工公司会给你更多的安全发票。因为开了更多的安全发票,施工企业可以减少土地增值税。营业改革增加后,这种操作绝对不能进行,是犯罪行为。

二、常见可扣除项目

(1)电话费:

可扣除11%,仅限于公司座机电话费,手机费不允许扣除项目税(手机是实名制,属于个人,不能扣除)。

(2)材料费:

可扣除17%,但并非所有材料都可扣除17%。

根据国家法律的规定,供应商没有发行销售清单的材料批、劳动保险用品、办公用品的增值税专用发票,不得扣除增值税进项税。

1、申请材料费增值税发票时,请注意以下几点

申请材料费增值税发票时,

(1)从供应商那里购买材料,必须申请对方发行的销售清单。

一般来说,由于购买的品种较多,材料供应商必须从税务管理机构列出销售清单,并按下发票专用印鉴。否则,就不能扣除增值税的进项税。

这一点,一定要写进购房合同。在购买合同中,如果对方总结发票,有义务提供按下发票专用印鉴的销售清单。

(2)采用定点购买制度,定期结算,定期发票

劳动保险用品、办公用品,一般难以取得增值税发票。营改增以后,公司应该推行定点采购制度。定期结算,定期开票,可以获得增值税专用票扣除项目税。

问题外:

建筑企业,营业改革增加后,应多做工作服(第一季度2套,1年8套)。

工作服最省钱,扣除17%的增值税,扣除25%的所得税,不支付个人所得税,真是一箭三雕。

但不能采购。直接购买工作服的费用,叫做职工福利费,不能抵扣进项税,而且要扣缴个人所得税。

根据国家税务总局2011年公告第34号文件第2条规定,工作服必须跟具有一般纳税人资格的服装厂签订工作服的订做合同。合同中,

(1)在工作服的某个部分,必须有该公司的标志和标志

(2)工作服的货款支付,必须公开对公账户,不能用现金支付。

符合以上条件,发行的收据可扣除17%。

2、选择一般纳税人的材料业者更经济

经营改革增加后,企业购买时必须申请增值税专用发票。

从采购价格来讲,一般纳税人的材料商肯定会比小规模纳税人(个体户)的材料商价格更高。

但对于建筑企业来说,在获得增值税发票后,可以扣除17%的增值税进项税,也可以扣除25%的企业所得税,合计可以扣除42%的税。因此,营业改革增加后,选择一般纳税人的材料业者更加合算。

举例:供应商a、b

a(一般纳税人):报价11万7000元

b(小规模纳税人):报价11万元。

从a处购买,购买成本为10万(11.7万=10万+10万*17%)

从b处购买,购买成本为11万。

从a购买,购买成本少1万,将来利润多1万,企业所得税多2500元。事实上,未来纳税时17000-2500-7000=7500元,实际上相当于公司的利润7500元。

从b购买,购买成本多1万美元,即将来利润少1万美元,企业所得税少2500元。但是,没有增值税专用票的扣除,相当于支付增值税1.7万美元,将来公司会支付7500元因此,从一般纳税人a购买更合算。

3、特定材料的发票要求

材料部分,如砂石材料、商品混凝土,只能扣除3个税点。砂石材料和商品混凝土销售店可以开3%的增值税专用票,也可以开3%的增值税专用票。

营业改革增加后,砂石厂、混凝土公司必须选择简单的税收,因此必须在购买合同上写清楚,要求对方提供3%的增值税专用发票。

中国的税法列举了不能简单计税的规定,所以不能简单计税。

材料为砂土石材、自来水、商品混凝土,采用清包工或甲供应合同的旧项目,住宅开设企业选择简单纳税时,可开设3%的增值税专用发票。因此,在购买合同中,必须特别注明材料供应商发行3%的增值税专用票。

税法中明确记载的,简单计税发行增值税发票的,

(1)小规模纳税人和个人工商店可向税务机关申请发行增值税专用发票,只扣除3%。个人只能向税务机关申请增值税普通发票。

因此,从个人那里购买砂石和租赁设备,只能代替增值税的普通收据。

(2)根据财税2008第170号和财税2009第9号等文件规定,

应用简单方法按3%征收率减少2%征收增值税政策的,应发行普通发票,不发行增值税专用发票

应发行小规模纳税人自己使用的固定资产,应发行普通发票,不得由税务机关代替发行增值税专用发票

应发行纳税人销售旧货,不得发行普通发票或发行增值税专用发票。

以上是增加营业改革后材料费的扣除要点的介绍,请登录建材板材网进行查询。

RC-5阀门电动执行器,电动执行器

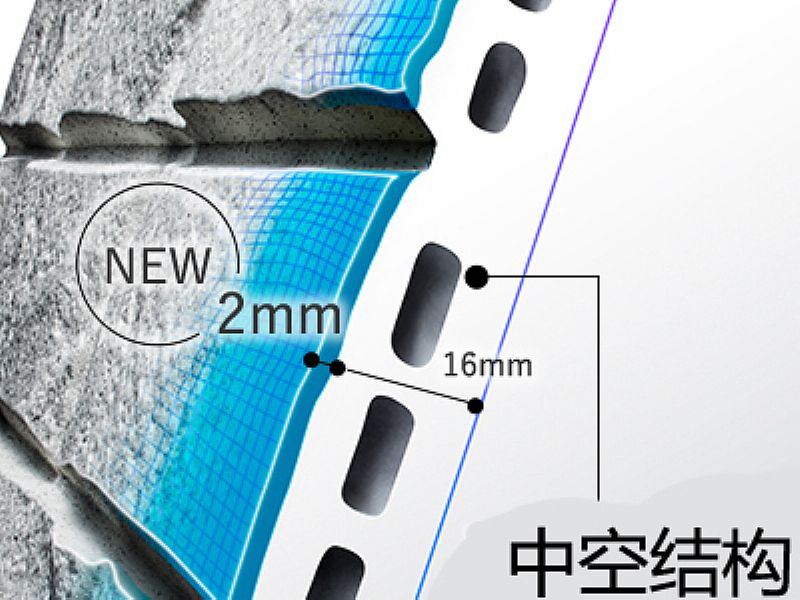

16mm中空纤维水泥外墙板

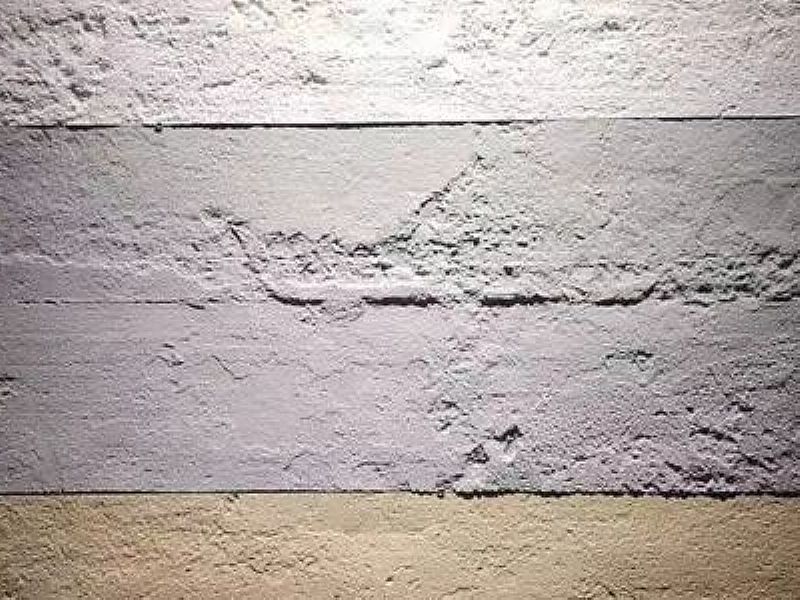

日吉华神岛板 中铁装配装饰板 品牌增强型装饰性板 水泥纤维外墙挂板

日本水泥纤维干挂板 一户建墙板装饰纤维水泥墙板 水泥外墙干挂板

AT水泥纤维干挂板 一户建墙板装饰板 纤维水泥墙板 水泥外墙干挂板

防火冰火板 木饰面木纹冰火板防火板洁净板护墙板

木丝水泥板 纤维水泥板 高强度水泥板 进口板

绿活建材 水泥板 手工夯土板 背景墙 商场装修用板 提供质检报告

昌吉自治州塑料编织袋,白色覆膜编织袋,包装袋生产厂家可定做

昌吉自治州蛇皮袋,灰色编织袋,绿色编织袋包装袋,生产厂家可定做

昌吉自治州透明编织袋,亮白半透编织袋,生产厂家可定做

昌吉自治州牛皮纸袋,纸塑袋,PP复合包装袋,生产厂家可定做

昌吉自治州彩印编织袋,珠光膜编织包装袋,生产厂家可定做

昌吉自治州灌装口编织袋,方底阀口编织包装袋,生产厂家可定做

和田地区塑料编织袋,白色覆膜编织袋,包装袋生产厂家可定做

和田地区蛇皮袋,灰色编织袋,绿色编织袋包装袋,生产厂家可定做